総務省が2023年10月からふるさと納税のルールの厳格化を打ち出ました。

主なものは以下の2つ。

・『地場産品』の基準の見直し

・経費ルールの見直し

それにより地方自治体は対応を迫られていますが、この見直しは我々『ふるさと納税をする側』にも大きな影響が出てくる可能性があります。

今回は、これからふるさと納税を始めようと思っている方にもわかりやすいよう、ふるさと納税の基礎から、実践編、最新の情報までをお伝えしたいと思います。

ふるさと納税は、地方の活性化や地元愛を深める方法としても活用されています。さあ、ふるさと納税の世界に一緒に足を踏み入れてみましょう!

目次

ふるさと納税って何?

「ふるさと納税」とは、自分が応援したい都道府県や市区町村といった「自治体」に寄付ができる制度です。

「納税」という名前なので税金と思う方もいらっしゃるかもしれませんが、実際は「寄付」をすることになります。

この制度は2008年にスタートし、どの地域に寄付するかは自分で選べるようになっています。

経緯としては2006年の日本経済新聞夕刊のコラム記事がきっかけでした。

「地方見直す「ふるさと税制」案」というコラムが、一部の政治家に取り上げられたことで議論が活発になりました。

税収の減少に悩む自治体や、地方間の格差をどうすれば活性化していけるのかが論点となり、 2006年に当時福井県知事だった西川一誠氏が「故郷寄付金控除」を提言したことから、ふるさと納税の発案者と言われています。

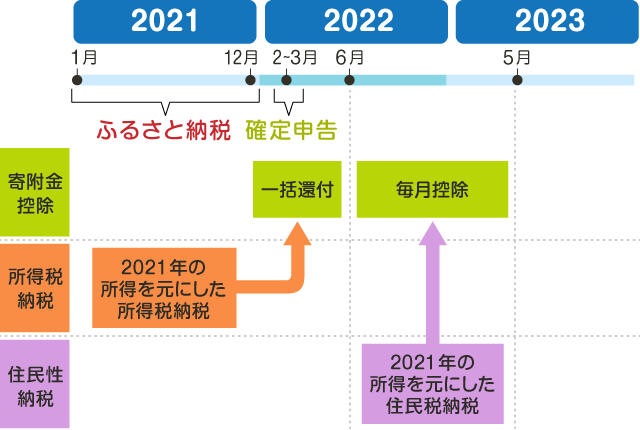

この寄付は、税金として認められるので、年末調整や確定申告をするときに、税金の一部として計算されます。

ちなみに、一部の地域では企業向けのふるさと納税である「企業版ふるさと納税」を実施しています。

ふるさと納税の歴史

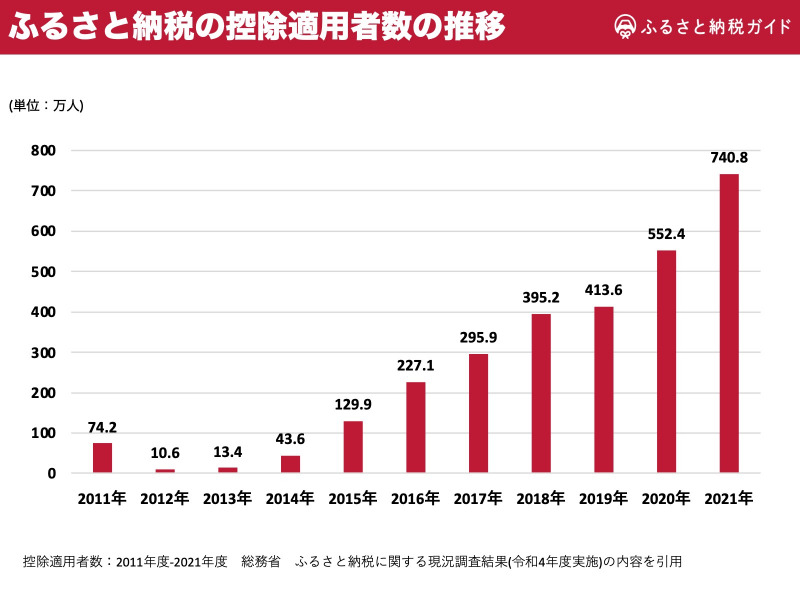

2008年からスタートした「ふるさと納税」。

当初は控除適用者数が約3万3千人で、ふるさと納税額は約72億円でした。

ふるさと納税の仕組みとして必ず確定申告をしなければいけないとこいうことから利用者が伸び悩んでいたのです。

ワンストップ特例制度の開始

2015年4月から「ワンストップ特例制度」が設けられました。

ワンストップ特例度とは条件を満たしていれば、確定申告をしなくてよいという制度です。

そこから利用者が増加し、2021年には過去最高となる控除適用者数が約740万人まで増加しました。

最近ではテレビやCM、そして雑誌などに取り上げられることも増え、利用者がどんどん増えています。

ふるさと納税の返礼品規制

2018年12月に「平成31年度税制改正大綱」が公表され、2019年6月からスタートした新制度では以下の3点を順守することが自治体に対して義務化されています。

①寄付金の返礼品を送付する場合、返礼品は地場産品に限る

②返礼品の調達額を寄付金額の3割以下とする

③寄付金の募集を適正に実施すること

義務を順守しなかった「泉佐野市」などの4自治体が、ふるさと納税制度の適用から除外されていましたが、2020年6月30日の最高裁判決により4自治体の復活が決まりました。

そして今回も2023年10月からルールの厳格化が行われる予定です。

ふるさと納税のメリット

メリット①「返礼品」がもらえる

そして「ふるさと納税」の人気が高まっている最大の理由は、「寄付のお礼として、地域の特産品がもらえること」ことです。

寄付を受けた自治体が、そのお礼として納税者に送る品のことを「返礼品」と呼びます。

「返礼品」の内容は、お肉に海産物、お米に野菜、加工食品にスイーツ、地元のお酒や、旅館やホテルの宿泊券などなどバラエティー豊富です。

もらえる「返礼品」は金額や地域に合わせてさまざまです。

お米やお肉、果物などの食材以外にも、家電や旅行券を提供する自治体もあり、近年は「体験型」の返礼品が増えている印象です。

ただし、お礼の品は義務というわけではないので、災地支援などの寄付の場合はお礼がない自治体もあります。

返礼品の選び方はたくさんあり、各自治体のホームページ等から選ぶこともできます。

ただそれでは色々な自治体の「返礼品」を比較検討することが難しいため、「ふるさと納税サイト」経由で申込することが一般的となっています。

ただその「ふるさと納税サイト」も僕の知りうる限りでも20近くあり、どこ経由で申込するかを迷ってしまう方も多くいらっしゃいます。

また、よりお得にふるさと納税を楽しみたい方は還元率の高い返礼品を選ぶことも大切になってきます。

ふるさと納税比較サイトである「ふるさと納税ガイド」には、19のふるさと納税サイトに掲載されている、のべ100万件以上の返礼品の中から還元率の高い返礼品のランキングを公開されています。

ご興味のある方はチェックしてみてください。

メリット②寄付したお金は本来納める税金から戻ってくる

好きな自治体に「寄付」を行い、その寄付金額を住んでいる地方自治体へ申告することにより、寄付した金額の一部を本来納める税金から控除することができます。

ふるさと納税自体は、誰でも行うことができますが、税額控除については、これを受けられる人と受けられない人に分かれます。

原則として、税金が控除されるには、寄付をする人が納税者であることが求められます。

例えば、

・所得のない子どもがふるさと納税をした場合

・専業主婦が自分の名義でふるさと納税をした場合

・給与所得が103万円以下で、アルバイトやパートをしている主婦や学生などがふるさと納税をした場合

などは寄付による控除は発生しません。

逆に、所得が多く、納税額が高額である人ほど、ふるさと納税で得られるメリットは大きくなります。これは、ふるさと納税で受けられる税額控除の上限額が高くなるためです。

税額控除の上限は、所得のみで決定されるわけではありません。すでに他の控除を受けている場合には、ふるさと納税による恩恵は小さくなるように設計されています。

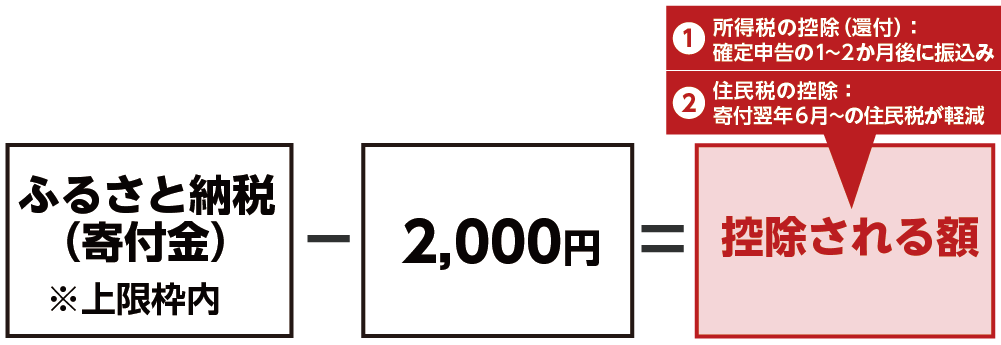

仕組みとしては、寄付をした合計金額から2,000円を差し引いた額が、すでに納めた所得税や翌年納める住民税から控除される設計です。

例えば3万円を寄付して「ワンストップ特例制度」を活用した方は、翌年6月から1年間かけて住民税から28,000円が差し引かれる(本来納める税金から引かれる)ことになります。

メリット③ポイントがもらえる

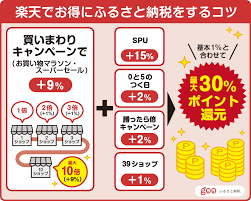

前述のように、ふるさと納税の寄付を受け付けているサイトは多数ありますが、返礼品に加えて各サイトから「ポイント」が貰えることもあます。

例えば「楽天ふるさと納税」を使って寄付すると最大30%相当の楽天ポイントが貰えます。

「ふるなび」など、Amazonギフト券を貰うことができるサイトもあります。

メリット④好きな自治体に寄付できる

ふるさと納税の寄付先は、全国の自治体から自由に選ぶことができます。

生まれ育った場所や、以前に家族でいった旅行先はもちろん、返礼品を通して興味を持った自治体に寄付をする方も多いです。

また「ふるさと納税は今住んでる自治体へ寄付できるの?」と疑問に持たれる方も多くいますが、制度上は可能ですが、実際には意味をなしません。

メリット⑤寄付金の使い道を指定できる

自治体に対して寄附金の使い道を指定できるのも「ふるさと納税」の魅力の一つです。

「子育て環境の整備」や「医療・福祉」、「自然の保護」や「動物愛護」など各自治体は寄附金の使い道を明らかにしており、寄付を行う際に寄付金の使い道を自分で指定し申し込むことができます。

自分が本当に応援したい自治体に、寄付したお金の使い道を指定できるのです。

ふるさと納税のデメリット

デメリット①節税にはならない

ふるさと納税を行うことは「節税」に繋がると認識している方も多くいらっしゃいます。

また、ふるさと納税を行うことで「節税」になるなどと、書かれている記事も多数見受けられますが、それは間違いです。

結論から言うと「ふるさと納税は節税にはなりません。」

ふるさと納税は「任意の地方自治体に対して寄付が行える制度」で、2,000円の自己負担を超えた寄付金額を所得税や住民税から控除するというものです。

例えば3万円の寄付を行ったとします。自己負担額が2,000円なので、住民税・所得税から28,000円を控除するという仕組みです。

つまり住んでいる自治体に払う28,000円をふるさと納税の寄付先に先に払ったということになり、節税にはなりません。

「節税にはならない」と聞くとお得感がなく、「ふるさと納税を行うメリットがないのでは?」と感じる方もいるかと思いますが、年々ふるさと納税をする人は増えている理由の1つは、寄付額に応じて様々な「返礼品」がもらえるからです。

お米、お肉、家電や旅行券などの「返礼品」を自由に選ぶことができるので、2,000円相当以上の返礼品を貰えればプラスなる、という考えになります。

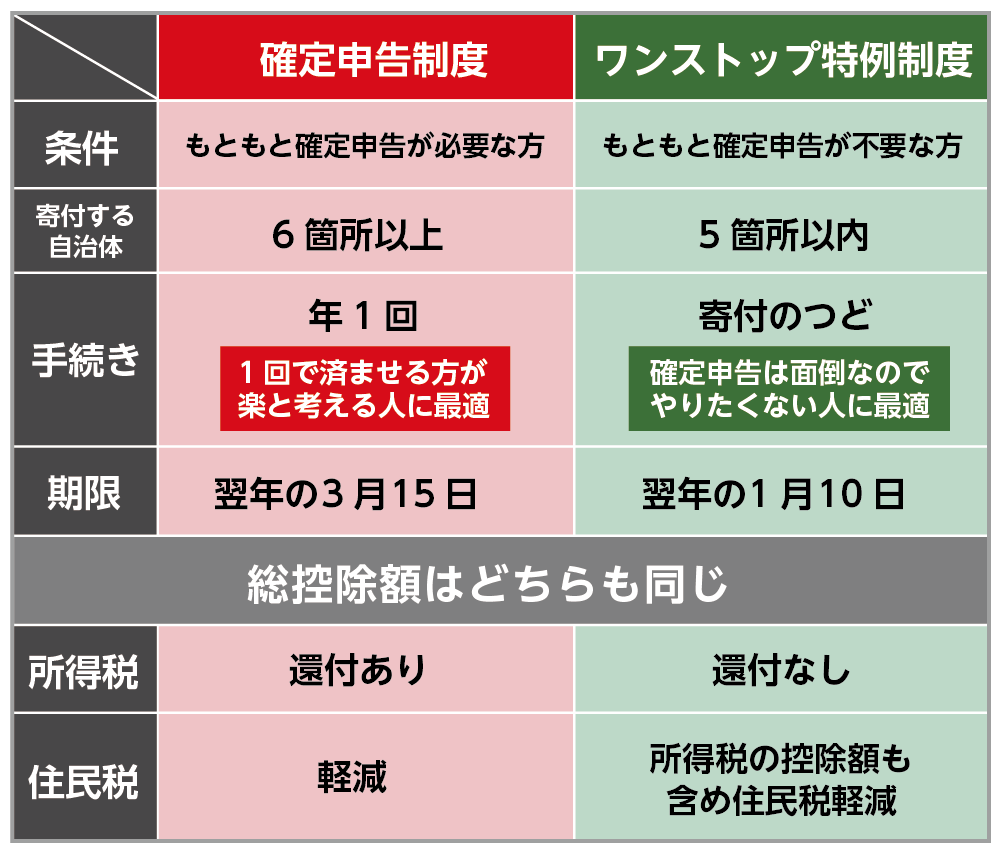

デメリット②税額控除のためには申請が必要

ふるさと納税は手間がかかります。

ふるさと納税が「面倒くさい」「なんだか大変そう」と感じる理由の原因の一つは、ふるさと納税を行った場合、各種の申請を行う必要があるからです。

下記のいずれかに該当する場合は確定申告が必要になります。

・6ヶ所以上の自治体にふるさと納税をした

・期限内にワンストップ特例の申請書を提出しなかった

・副業や副収入があるなどの事由で、そもそも確定申告が必要な人

その一方で「ワンストップ特例制度」を使うと確定申告は不要になります。

「ワンストップ特例制度」とは、寄附をした自治体に特例制度の利用申請書を提出するだけで住民税が控除される仕組みです。

この制度を使える条件は以下3つの条件をすべて満たした場合になります。

①1年間に行ったふるさと納税先の自治体が5カ所以内

②確定申告をする必要がない給与所得者

③申し込みごとに自治体へ申請書を郵送している

以上3つを満たす場合は「ワンストップ特例制度」を使えるので、大幅に手間が省けます。

デメリット③控除限度額を超えた分は自己負担

ふるさと納税で気を付けたいのが「控除限度額」です。

控除を受けられる金額には上限(控除上限額)があります。

上限を超えた寄付金額には税金控除が適用されないため「自分はいくらまでふるさと納税ができるの?」ということがポイントになります。

控除上限額は、納めている税金の金額によって異なり、寄付を行う方の家族構成や年収(所得)や、受けている税金控除の金額によって決まります。

自分で算出するには、なかなか手間がかかるので、手軽にできる控除の限度額を計算してくれる「計算シミュレーションツール」を使うのがおすすめです。

ただし、「計算シミュレーションツール」を使う場合、ほとんどの方が、前年の所得を基に計算されることになるかと思います。

ですが正しい控除限度額は、当年の所得を基に計算する必要があり、所得を予想しながら計算することなります。

そのため、当年の所得の予想が立てやすい年末(12月)や、変動の大きい夏のボーナス額が確定した後にふるさと納税をされる方が多くなります。

地方創生にどう役立つの?

寄付をする側にとってのメリット・デメリットをお話しましたが、もちろん、自治体側にもふるさと納税のメリットはあります。

メリット①財源確保

ふるさと納税のお金は、あなたが寄付した地域の様々なプロジェクトや活動に使われます。

それは、

・地元の特産品の開発

・新しい事業への挑戦

・子供たちの教育支援

・環境保全

・地域文化の継承

など地方創生にとって大切なものばかり。

寄付が集まることで、地域は新しい取り組みを始めたり、地域の課題を解決したりします。

また、寄付を受けた地域が被災地であれば、そのお金を復興に役立てることができます。

あなたが寄付することで、地元を支える活動がどんどん進むんです。

そうすることで、いままでのように東京などの大都市からだけではなく、過疎化が進んでいるような地方からでも日本全体を活気付けていくことが可能となります。

メリット②地域の知名度を上げられる

地域の知名度を上げられるというメリットに関していえば、ふるさと納税をきっかけに、その地域への興味・関心を高めることで、観光客の誘致など期待ができます。

また、ふるさと納税で特産品の魅力を知ってもらうことで、ふるさと納税だけではなく、通常の購買も促進させ地域の生産力アップにつなげることもできるのです。

近年地方都市では、「関係人口を増やす」を目的として活動する地方自治体が増えています。

そのため、〇〇体験のように寄付をした地方自治体へ出向いて利用する「体験型返礼品」が増えてきているようです。

ふるさと納税のやり方

ここではふるさと納税のやり方について5つのステップに分けて説明いたします。

ステップ①寄附金額の上限を調べる

まずは自分がいくらまで寄付ができるか「控除限度額」を確認しましょう。

色々なふるさと納税サイトにこの「計算シミュレーションツール」はありますが、代表的なものへのリンクを貼っておきます。

これを使うと、自己負担額の2,000円を除いた全額が控除される「ふるさと納税額の目安」を確認できます。

ステップ②寄付する自治体と返礼品を決める

ご自身の「控除限度額」が分かったら、いよいよ実際に寄付を行います。寄付したい自治体や、欲しい返礼品を探していきましょう。

返礼品は各自治体のホームページに掲載されていることもありますが、1つ1つチェックするのは大変なのでふるさと納税のポータルサイトを活用するのが便利です。

そしてふるさと納税比較サイトである「ふるさと納税ガイド」では、19のポータルサイトに掲載されている返礼品を横断検索することができます。ぜひ、活用してみてください。

個人的には、掲載されている商品数や貯まるポイントから考えて「楽天ふるさと納税」がオススメです。

ステップ③寄付の申込をする

寄付を行うポータルサイト、返礼品が決まったら申込をします。

「ふるさと納税はいつまでに申し込めばいいの?」という疑問をお持ちの方もいらっしゃるかと思います。

ふるさと納税には期限が無く、1年中(1月1日から12月31日まで)申し込むことができます。そして、1年間にふるさと納税を行った金額の合計が、当年度の所得税の還付、翌年度の住民税の控除の対象となります。

1年の中でも特に年末は申し込みの数が増えるので、人気の返礼品は取り扱いが終わってしまうこともあります。

気に入った返礼品があれば、在庫があるうちに申し込むのがおすすめです。

個人的には、夏のボーナス前の6月と、冬のボーナス前の11月に申込することをオススメしています。

ステップ④返礼品と書類を受け取る

ふるさと納税を行ったあとは、各自治体から寄付のお礼として「返礼品」。そして証明として「寄附金受領証明書」が届きます。

「返礼品」は申し込んで入金したあとにすぐに送られてくるものもあれば、時期に合わせて配送されるものもあります。

例えば「さくらんぼ」を申し込んだ場合は、さくらんぼの収穫時期である6月上旬~下旬に送られてくるものが多いです。

旬の野菜や果物などは「発送時期」をチェックしておくのがおすすめです。

「寄附金受領証明書」は寄附金を受領したことを証明する書類です。

この書類は確定申告を行うために必須の書類なので、届いたら大事に保管してください。

申し込む際に「寄付証明書の送付時期目安」がふるさと納税のポータルサイトに記載されています。多くは2ヶ月以内に届くものが多いので、こちらの到着時期も確認しておくと安心です。

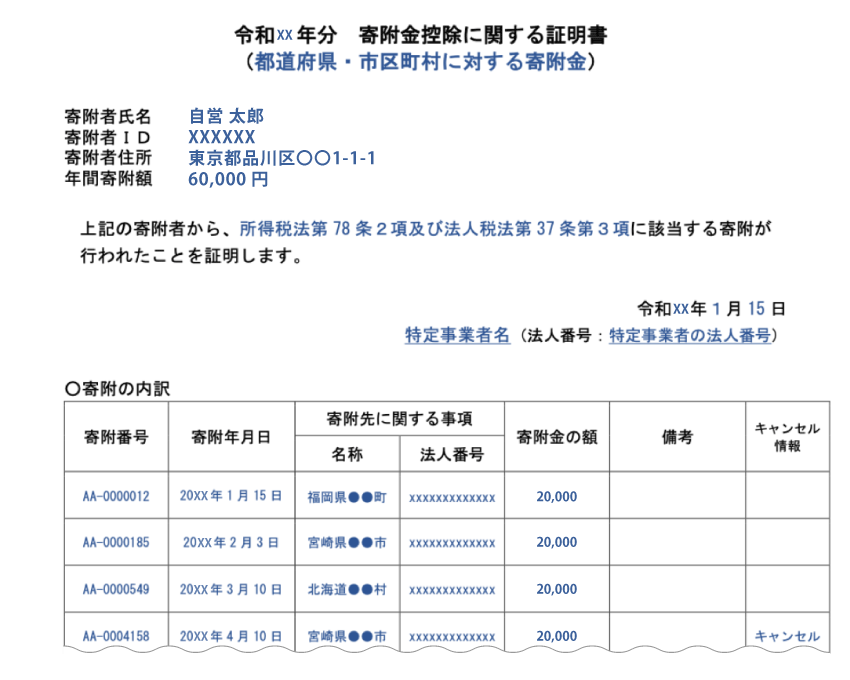

また、令和3年分からは、「特定事業者」のサイトからふるさと納税をした人に関しては、確定申告に必要な証明書を「特定事業者」が発行してくれるようになりました。

そのため、寄附額の合計を自分で計算したり、自治体から受け取った証明書を個々に添付する必要がなくなりました。

両親や家族などに返礼品を届けたい時や、住居が複数ある場合などは、届け先を自宅以外に設定することもできます。

各ふるさと納税のポータルサイトの「寄附申込フォーム」で、寄附者の住所とお届け先の住所を別々に設定するこが可能です。

「お礼の品の配達先(返礼品の送付先)」などの記入フォームに、返礼品を受け取りたい住所を記入すれば、指定した住所に返礼品が届きます。

ステップ⑤税金控除の手続きをする

「返礼品」と「寄附金受領証明書」が届いた後は、最後の山場、税金控除の手続きを行っていきます。

税金の控除を受けるためには「確定申告」または「ワンストップ特例制度」の申請手続きが必要になります。

確定申告」と「ワンストップ特例制度」2つの方法をそれぞれ解説していきます。

確定申告

「確定申告」に必要なものを準備します。ふるさと納税をした場合の確定申告で必要なものは下記の5点になります。

①寄附金受領証明書

②通帳またはキャッシュカード

③印鑑

④源泉徴収票

⑤マイナンバー(または身分証明書)

「確定申告」の書類は国税局のサイトある「確定申告書等作成コーナー」にアクセスし入力していくことで作れます。

「確定申告」聞くととても難しいもイメージを持たれる方もいらっしゃいますが、一度ポイントを押さえてしまえば簡単に申告できるようになります。

ワンストップ納税

「ワンストップ特例制度」とは、寄附をした自治体に特例制度の利用申請書を提出するだけで確定申告をすることなく住民税が控除される仕組みです。

気を付けておきたいポイントが1年間に行ったふるさと納税先の自治体が「5カ所」までであることです。

1つの自治体に2回以上ふるさと納税を行っても1カ所としてカウントされるので「寄附金控除上限額」のギリギリまで寄付を行いたい方は、1つの自治体に複数回寄付するなど「5カ所」までに留めれば大丈夫です。

申し込んだ際、自治体へ郵送するのに必要な書類は「寄附金税額控除に係る申告特例申請書」と「個人番号(マイナンバー)および、申請者本人を確認できる書類」の2点です。

ふるさと納税のポータルサイトから返礼品を選び、申し込みを行う際に「ワンストップ特例制度を行う」または「申請書の要望」などにチェックを入れて進めれば「自治体からワンストップ特例制度の申請用紙(寄附金税額控除に係る申告特例申請書)」が送られてきます。

チェックが無い場合などは、総務省ホームページにある「寄附金税額控除に係る申告特例申請書」のダウンロードから印刷して利用することができます。

必要項目に合わせて記入していきます、「寄附金税額控除に係る申告特例申請書」と「マイナンバーに係る書類」を揃えたら、寄附先の自治体へ郵送で提出します。

ふるさと納税に起きる変化

前述のように、2023年10月からふるさと納税ルールの厳格化がおこなわれます。

そのうちの1つが、「加工品のうち熟成肉と精米について、原材料が当該地方団体と同一の都道府県内産であるものに限り、返礼品として認める」というもの。

これにより、返礼品として認められる地場産品の対象が狭まります。

2つ目が、「募集に要する費用について、ワンストップ特例事務や寄附金受領証の発行などの付随費用も含めて寄附金額の5割以下とする」というもの。

これにより、自治体は経費を抑える必要が生じます。

以上により自治体へは以下のような影響が出ると考えられます。

・返礼品のコストを抑えるために工夫や努力が必要になる

・あらたな基準に合致しない返礼品を見直す必要がある

・基準変更による寄付者のニーズに応えるため、新しい返礼品を開発する必要が出てくる

一方で寄付者へは以下のような影響が出ると考えられています。

・返礼品を受け取るために必要な寄付金額が増える、または同額の寄付でも受け取れる返礼品の量や質が低下する

・選べる返礼品の種類やバリエーションが減る

まだ、具体的にどのような影響が出てくるかはわかりませんが、今年に関してはひとまず9月中にふるさと納税を終えておくほうが良さそうです。

まとめ

ここまでお話してきたように、ふるさと納税は、地方創生を勧めたい地方自治体にとっても、それを支えたい個人にとっても良い制度です。

ですが、今後もふるさと納税をお得に活用するためには、今回の物価高騰によるルール見直しなどの最新の情報を把握しておくことが重要です。

ふるさと納税をお得に利用するために、積極的に情報収集をしておくとよいでしょう。

公式LINEでも情報発信中!!

友だち追加登録はこちらから↓